Populære emner

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Decentralised.Co

Forskningsfirma som jobber med grusomme kryptogründere.

Dune Analytics har nettopp sluppet sin siste rapport om RWA-er, og her på DCo er vi store fans. Vi har tatt et dypdykk i funnene, her er en rask oppsummering av de viktigste takeawayene som fanget vår oppmerksomhet:

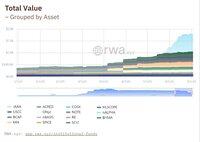

RWA-er har hatt en imponerende vekst, opp 224 % siden 2024, med et totalt volum på kjeden på over 30 milliarder dollar. Det som begynte med institusjonelle aktører tiltrekker seg nå detaljhandelsaktører, og momentumet viser ingen tegn til å avta.

• Amerikanske statsobligasjoner som Breakout Asset: Den første store gevinsten kom fra amerikanske statsobligasjoner. De vokste med 85 % i år, og nådde bemerkelsesverdige 7.3 milliarder dollar.

BlackRocks BUIDL-fond som nå er verdsatt til 2,2 milliarder dollar, viser at noen av de største navnene innen finans er klare til å omfavne kjedeområdet. Andre nøkkelaktører på dette området inkluderer Ondo, WisdomTree, Franklin Templeton og Centrifuge.

• Investorer beveger seg oppover risikokurven: Med statsobligasjoner som etablerer en risikofri referanseindeks, strømmer kapital på kjeden i økende grad inn i eiendeler med høyere avkastning.

->Tokenisert privat kreditt har dukket opp som den nest største aktivaklassen, og vokser med 61 % til 15,9 milliarder dollar i aktive lån. Nøkkelaktører på dette området inkluderer Figure Technologies, Tradable og Maple Finance med henholdsvis 2,5 milliarder dollar, 2,1 milliarder dollar og 900 millioner dollar i aktive lån.

-> Institusjonelle fond har vært vitne til en eksplosiv vekst på 387 %, og nådde 1,7 milliarder dollar. Centrifuges JAAA-fond har spesielt skilt seg ut, og tiltrekker seg betydelig institusjonell etterspørsel på grunn av sin attraktive avkastningsprofil og sterke navn på forvaltningsbransjen, noe som øker troverdigheten og kapitaltilstrømningen.

• RWA-utdypende integrasjon med DeFi: RWA-er blir ikke bare tokenisert, men blir i økende grad brukt som sikkerhets- og avkastningskilder i DeFi-protokoller. Den virkelige innovasjonen ligger i komponerbarhet.

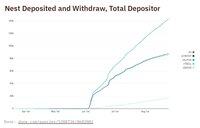

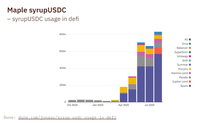

-> Maple's SyrupUSDC: Over 30 % av forsyningen på 2.5 milliarder dollar er aktivt distribuert på tvers av ulike protokoller.

-> Centrifuge's deRWA Wrapper: Dette gjør RWA-er plug-and-play. Den forvandler institusjonelt forvaltede eiendeler av høy kvalitet, som ofte er illikvide og siloerte, til standardiserte eiendeler for den åpne og interoperable verdenen til DeFi.

-> Aaves RWA-marked: Aave aksepterer nå RWA-er som sikkerhet, med sitt dedikerte Horizon RWA-marked. Centrifuges fond som JTRSY har en forsyning på 28 millioner dollar i Horizon Market.

Dette tyder på at tradisjonelle eiendeler nå driver DeFi

• Fra institusjoner til detaljhandel: Det er ikke lenger bare institusjonelle aktører detaljinvestorer også blir med.

-> Plume's nTBILL Vaults: Disse har nå passert 86 000 innskytere.

-> Ondo og Backed: Disse plattformene gjør amerikanske aksjer tilgjengelige for globale brukere.

Noen viktige høydepunkter etter protokoll og aktivaklasse

-> Private Credit: Maple Finance har blitt den største kapitalforvalteren på kjeden med 3,5 milliarder dollar AUM, hovedsakelig drevet av det tillatelsesløse, DeFi-integrerte sirupUSDC-produktet.

-> globale obligasjoner: Selv om den er mindre enn amerikanske statsobligasjoner på 0,6 milliarder dollar, vokser denne kategorien raskt (+171 % hittil i år) og er spesielt konsentrert om ikke-Ethereum-nettverk som Polygon og Arbitrum, som til sammen står for henholdsvis 62 % og 30 % av markedet.

-> Råvarer: Denne sektoren har nådd 2,4 milliarder dollar (+127 % hittil i år), med gull som fortsatt har dominans. Markedet diversifiserer seg imidlertid til områder som mineralrettigheter og til og med GPU-datakraft, noe som signaliserer bredere adopsjon.

-> Offentlige aksjer: Selv om det er en mindre kategori på 0,3 milliarder dollar, viser tokeniserte aksjer sterkt momentum med eksepsjonelt høye antall eiere, noe som indikerer detaljhandelsledet adopsjon. Plattformer som Ondo Global Markets og Backed Finance utvider tilgangen til amerikanske aksjer for globale investorer.

Det handler ikke bare om nye tall eller stigende tall. Det er tydelig at tradisjonell finans og DeFi ikke lenger er motstridende krefter. De konvergerer.

Tokenisering er broen som gjør dette mulig, og bringer troverdigheten og skalaen til Wall Street inn i den åpne, programmerbare verdenen av blokkjeder.

Når disse to verdenene smelter sammen, er resultatet noe helt nytt: Markeder som er globale, stadig mer likvide og åpne for alle, overalt - alt mens de holder åpent 24/7

2,89K

På Twitch tjener 72 % av streamerne ingen penger, og ytterligere 15 % tjener mindre enn $25 i måneden. I mellomtiden tjente skapere på Pumpdotfun 4.1 millioner dollar bare i løpet av de siste 24 timene.

Ja, det er ikke en skrivefeil! Det er Creator Capital Markets.

Pumpdotfun gjorde dette mulig gjennom Creator Ascend. I stedet for å vente på abonnementer, annonseinntekter eller sporadiske tips, kan skapere nå tjene opptil 0,95 % av hver handel på tokenet deres. Tenk på det et øyeblikk: Når noen stiller inn på strømmen din, ser de ikke bare passivt på. De kan kjøpe eller selge tokenet ditt på stedet, og hver handel genererer inntekter for deg.

Dette betyr at forholdet til publikum endres fullstendig. Oppmerksomheten deres blir direkte til likviditet, og publikum er ikke bare et publikum lenger! De er ditt marked.

Dette lille skiftet har utløst en eksplosjon i skaperinntekter.

Dataene viser det tydelig:

- Bare i løpet av de siste 24 timene har skaperne tjent 4,1 millioner dollar.

- I løpet av de siste 7 dagene har utbetalingene nådd en ATH på 21,7 millioner dollar.

- Etter Ascend hoppet gjennomsnittlige daglige krav 3x.

Og historiene bak det er enda sprøere:

- Den beste inntekten så langt, $Strszn, har allerede trukket inn $310K+ i inntekter på bare 2 dager.

- Når som helst kan du finne 600+ skapere som streamer live på Pumpdotfun til nesten 10K samtidige seere.

Men hvorfor fungerer denne modellen? Fordi Pumpdotfun betaler for oppmerksomhet.

På Twitch eller Kick oversettes ikke oppmerksomhet automatisk til penger. En streamer kan ha tusenvis av seere, men med mindre folk abonnerer, tipser eller de får en andel av annonseinntektene, er utbetalingen ofte nær ingenting. Det er derfor flertallet av Twitch-streamere aldri tjener meningsfull inntekt.

På Pumpdotfun er det annerledes. Oppmerksomhet konverteres direkte til likviditet. Hver gang en seer kjøper eller selger tokenet ditt, går en prosentandel av handelen til deg. Det er ikke noe mellomtrinn, ingen venting på at abonnementer eller annonseinntekter skal forsvinne.

Fellesskapet ditt støtter deg ikke bare.

De investerer i deg.

10,31K

Topp

Rangering

Favoritter